Капитализация

КАПИТАЛИЗАЦИЯ, оценка стоимости компании на основе рыночной стоимости её акций (рыночная капитализация компании); полная цена, которую необходимо заплатить в случае покупки этой компании. Рассчитывается как произведение сложившейся на фондовой бирже цены одной акции на суммарное число эмитированных компанией акций. Для анализа оценки компании выделяют эффективную рыночную капитализацию - произведение рыночной цены акции на число акций компании, находящихся в свободном обращении, то есть без учёта акций, собственником которых являются стратегические акционеры.

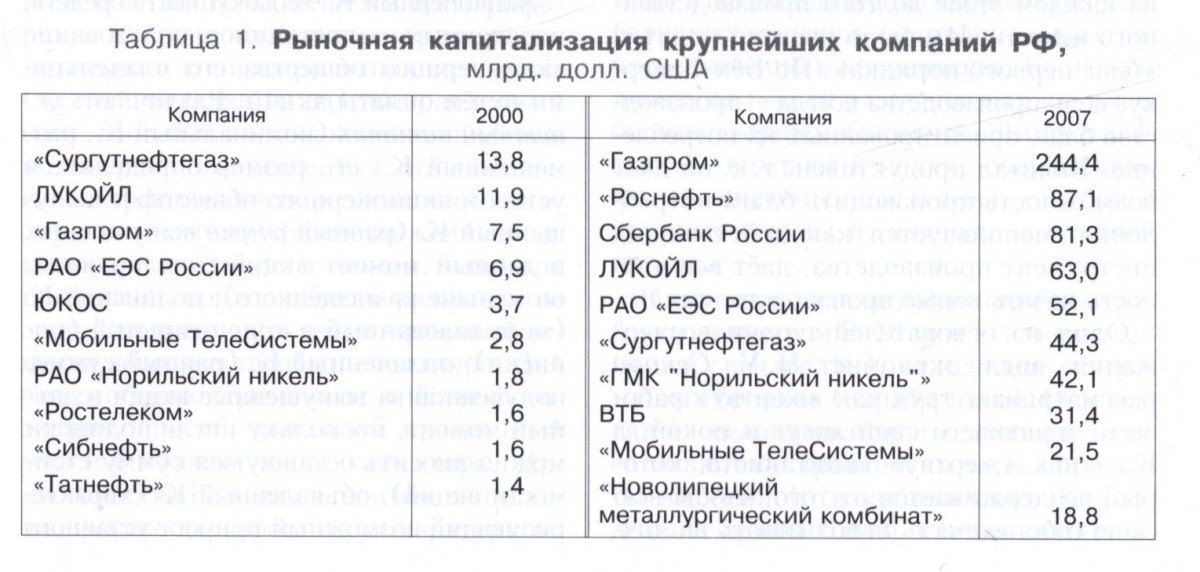

Рыночная капитализация компании (данные о рыночной капитализации ведущих российских компаний представлены в таблице 1) складывается под воздействием фундаментальных, биржевых и технических факторов.

К фундаментальным факторам относятся: текущее состояние компании (рентабельность, финансовая устойчивость, ликвидность и др.); средне- и долгосрочные перспективы развития компании; макроэкономические тенденции.

Реклама

Биржевыми факторами являются уровень информационной прозрачности компании для инвесторов и её вовлечённость в процессы слияний и поглощений.

Техническими факторами считаются факторы, связанные с использованием инструментов и методов технического анализа при принятии решений о покупке/продаже ценных бумаг на бирже. К наиболее распространённым методам технического анализа относятся графические методы (выделение фигур при анализе ценовых графиков: фигуры разворота тренда, фигуры продолжения тренда и т.д.), аналитические методы (методы фильтрации или математической аппроксимации временных рядов и т.д.).

Теоретическая капитализация компании (другие названия - справедливая стоимость, фундаментальная стоимость, внутренняя стоимость) определяется как цена, за которую рассматриваемая компания может быть куплена хорошо осведомлённым, готовым купить покупателем, и продана хорошо осведомлённым, готовым продать продавцом. Для расчёта теоретической капитализации используются следующие методы: затратный, доходный и сравнительный.

Затратный метод предполагает оценку компании как имущественного комплекса, используемого для осуществления предпринимательской деятельности. С этой целью сначала оцениваются и суммируются все активы компании (здания, машины, оборудование, запасы, дебиторская задолженность, финансовые вложения, нематериальные активы, включая деловую репутацию, и т.д.), из полученной суммы вычитают текущую стоимость обязательств компании. Итоговая величина показывает стоимость (капитализацию) компании.

Доходный метод представляет собой совокупность методов оценки стоимости объекта, основанных на расчёте ожидаемых от объекта доходов. С позиции доходного метода компания рассматривается как бизнес, который может приносить доход. Оценка капитализации компании в этом случае заключается в определении текущей стоимости будущих доходов, которые возникнут в результате функционирования компании и её возможной дальнейшей продажи. В рамках доходного метода используют метод дисконтированных будущих денежных потоков и метод дисконтированных дивидендов.

Сравнительный метод заключается в сопоставлении оцениваемой компании с аналогичными объектами, в отношении которых информация о ценах сделок уже имеется. Применение сравнительного метода предполагает наличие доступной разносторонней финансовой информации не только об оцениваемой компании, но и о множестве похожих компаний, отобранных инвестором или аналитиком в качестве аналогов.

Капитализация в аудите, бухгалтерской и учётной деятельности представляет собой учёт капитальных и некоторых других затрат в составе долгосрочных активов. Капитализация расходов по кредиту (займу) - включение затрат по обслуживанию кредитов в стоимость основных средств, приобретённых с помощью данных заёмных средств. Особенность капитализации затрат в том, что затраты амортизируются в течение нескольких отчётных периодов, в отличие от других расходов, которые учитываются в том периоде, когда они фактически имели место. Кроме того, капитализацией называют учёт арендованного (взятого в лизинг) имущества: собственных средств - в активе баланса, заёмных средств - в пассиве баланса.

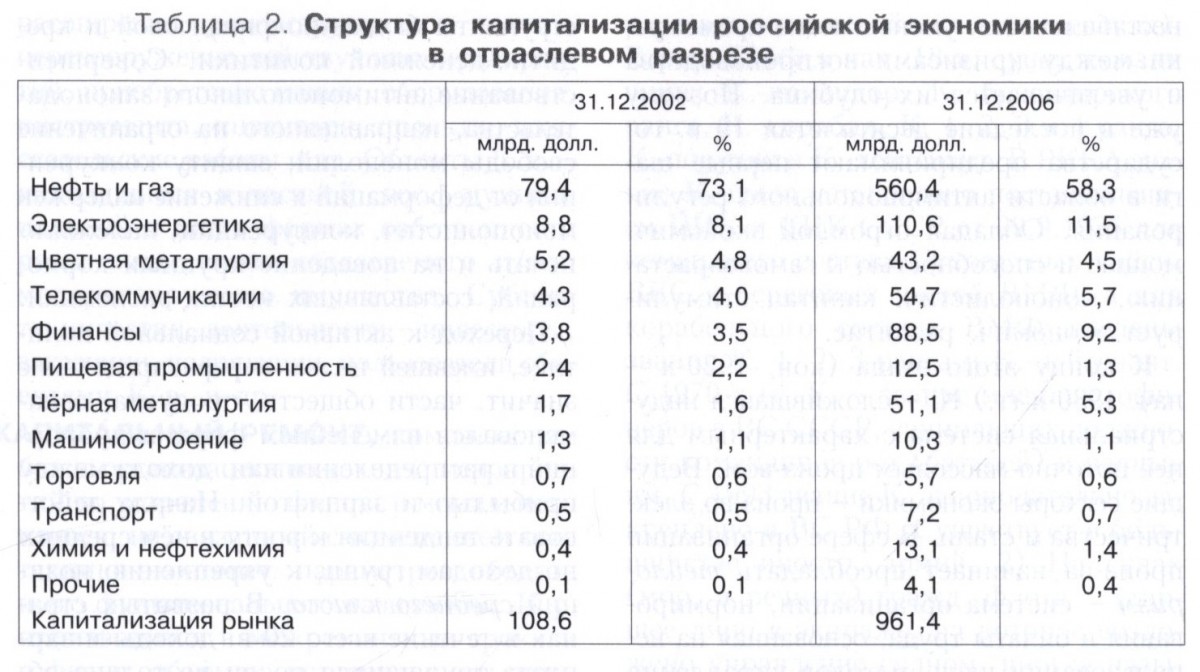

Капитализация отрасли или национальной экономики рассчитывается путём суммирования капитализации отдельных компаний (таблица 2). В случае, когда одна компания владеет долей в другой компании и акции обеих компаний котируются на фондовой бирже, при расчёте рыночной капитализации возникает «двойной счёт».

Капитализация резервов, трансформация резервов компании в капитал путём выпуска новых акций, распределяемых среди существующих акционеров бесплатно, осуществляется посредством капитализационной эмиссии - выпуска ценных бумаг, стоимость которых эквивалентна сумме резервов компании.

В финансовой сфере применительно к отдельным видам активов и обязательств используется термин «капитализация процентов» (другое название - «расчёт по методу сложных процентов»). Например, в банковской деятельности капитализация процентов по вкладу имеет место тогда, когда по окончании расчётного периода начисленные проценты увеличивают сумму вклада, с которой начисляются проценты.

Рекапитализация означает изменение структуры капитала компании (например, изменение соотношения между акционерным и долговым капиталом в результате выпуска новых акций, обмена акций на облигации).

Лит.: Шарп У. Ф., Александре Г. Дж., Бейли Дж. Инвестиции. М., 2004; Брейли Р., Майерс С. Принципы корпоративных финансов. М., 2007; Прикладное прогнозирование национальной экономики / Под редакцией В. В. Ивантера и др. М., 2007.

В. С. Панфилов.